Le crédit aux entreprises : point faible de la zone euro

Les économies des États-Unis et de la zone euro ont divergé en 2011

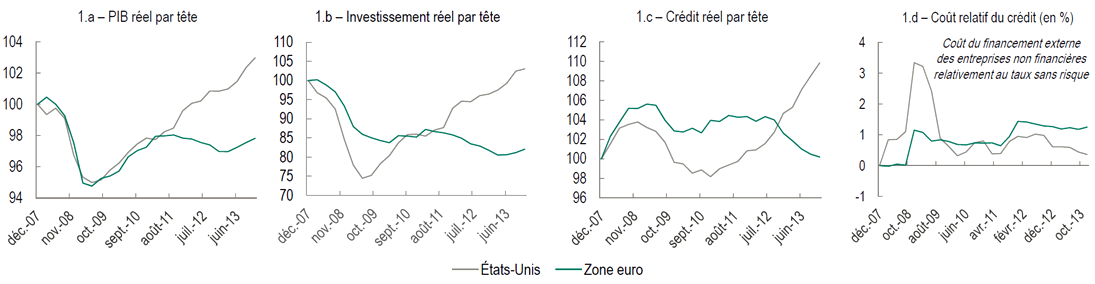

Fortement synchronisés durant la Grande Récession de 2008-2009, les taux de croissance des États-Unis et de la zone euro ont divergé à partir du milieu de l’année 2011 lorsque la zone euro est entrée à nouveau en récession tandis que la reprise se poursuivait aux États-Unis (graphique 1). Cette divergence est particulièrement marquante, la Grande Récession ayant frappé les deux économies de manière similaire en 2008 et 2009. La poursuite de la reprise aux États-Unis a permis d’annuler la perte de croissance due à la crise et, à la fin de l’année 2013, la production par tête en termes réels dépassait de 2,9 % celle de fin 2007. Ces 3 % de croissance sur six années, décevants au regard des cycles américains précédents, excèdent nettement les - 2,2 % de la zone euro qui a en réalité connu une récession en W, c’est-à-dire avec deux creux (double-dip). La deuxième récession de 2011 a débuté avant même que la zone euro ait retrouvé le niveau d’activité précédant la première récession de 2008-2009.

La divergence est macroéconomique mais également financière

La divergence se manifeste également dans les conditions du financement externe des entreprises. Dans la zone euro, le volume de financement externe a d’abord crû en 2008 et 2009 avant de se stabiliser puis de décroître pour finir, fin 2013, à un niveau quasi équivalent à celui d’avant la Grande Récession. Le crédit a plus fortement chuté aux États-Unis en 2010, mais il a connu ensuite une forte expansion conduisant à une croissance de 9,9 % sur l’ensemble de la période. Le coût du crédit a augmenté dans les deux économies durant la Grande Récession, mais avec une intensité nettement supérieure aux États-Unis, pour ensuite retourner à son niveau antérieur aux États-Unis tandis qu’il augmentait à nouveau dans la zone euro durant la seconde récession de 2011.

Six ans après la crise, les entreprises américaines ont accès à un volume de crédit plus important, pour un coût proche de celui qui prévalait avant la Grande Récession, tandis que les entreprises de la zone euro font face à un coût du crédit toujours élevé pour un volume de crédit quasi-identique.

La crise des dettes souveraines a dégradé les conditions de financement des entreprises

Pour la zone euro, la crise des dettes souveraines est l’évènement marquant de l’année 2011. Plusieurs États membres de la zone (la Grèce, le Portugal, l'Irlande, puis l'Espagne et l’Italie) ont connu des difficultés croissantes pour se financer sur les marchés obligataires où les taux d'intérêt des dettes souveraines ont connu de fortes hausses. Ces difficultés de financement se sont transmises au secteur bancaire européen en raison du cercle vicieux (doom loop) reliant les dettes souveraines et bancaires. Les difficultés de refinancement rencontrées par les banques se sont répercutées sur les conditions de financement des entreprises non financières. En revanche, au cours des années 2012 et 2013, le coût du financement externe a diminué pour les banques, mais s’est maintenu à un niveau élevé pour les entreprises non financières.

La résolution de la crise des dettes souveraines de la zone euro a apaisé les tensions pour le financement des banques sur les marchés mais n'a pas permis un retour à la situation antérieure pour le financement des entreprises.

La politique monétaire américaine a dynamisé le marché du crédit

Aux États-Unis, La politique monétaire non conventionnelle suivie par la Fed depuis la Grande Récession a consisté à intervenir massivement sur les marchés financiers afin de faire baisser les taux d'intérêt réels. Ses interventions directes sur les marchés des dettes privées et souveraines se distinguent de celles menées par la BCE privilégiant les mesures de refinancement direct des banques. La baisse du coût du crédit aux États-Unis décrite montre que cette politique a atteint son objectif. Elle est cependant perçue par certains, comme la BRI, comme un nouveau facteur de risque pour l'économie américaine.

La zone euro peut-elle rattraper son retard ?

La convergence des conditions de financement des entreprises est une condition nécessaire à la résorption des écarts qui se sont creusés entre ces deux économies. Pour la zone euro, cette convergence requiert autant des mesures temporaires de soutien au financement de l'économie que des mesures structurelles visant à améliorer et à diversifier les sources de financement des entreprises non financières. D’une certaine manière, la zone euro paie sa dépendance vis-à-vis du financement des entreprises par les banques plutôt que par des marchés de dettes. Rétablir la santé du système bancaire prend du temps – l’Union Bancaire tant fêtée n’en est qu’à ses premiers balbutiements – et pendant ce temps-là, l’économie est peu outillée pour apporter du financement externe non bancaire aux entreprises. Cette convergence dépendra aussi des modalités de sortie de la politique monétaire non-conventionnelle aux États-Unis, qui pourraient faire réapparaître des tensions déstabilisatrices sur les marchés financiers.

|

Graphique 1 – Divergence entre États-Unis et zone euro (en déviation par rapport à 2007) |

|

|

Source : T. Brand et F. Tripier (2014).

|

Pour en savoir plus :

Voir également : http://visualdata.cepii.fr/risk-shocks-and-divergence/

|

Retrouvez plus d'information sur le blog du CEPII. © CEPII, Reproduction strictement interdite. Le blog du CEPII, ISSN: 2270-2571 |

|||

|